Набір мережевих і технічних показників, який користується широкою популярністю, посилає ознаки підвищення для Bitcoin ціна BTC/USD тримається близько до дев’ятимісячного максимуму трохи вище 28 000 доларів, коли ринки переварюють середу Засідання Федеральної резервної системи США щодо політики.

Bitcoin спочатку було розпродано в середу у відповідь на те, що центральний банк США підняв процентні ставки на 25 базисних пунктів, як і очікувалося, і пом’якшив свій тон щодо перспектив подальшого підвищення ставок на тлі проблем у банківському секторі.

Але найбільша у світі криптовалюта змогла відновити свою врівноваженість і перевищити $28 000 у четвер, як розповідають навколо Bitcoin будучи надійним притулком проти нестабільності банківської системи США (і глобальної) і навколо «голубиного стрижня» ФРС спонукало биків купувати падіння.

Весь цей час набір мережевих і технічних індикаторів, які в сукупності мають значний досвід прогнозування, коли Bitcoin переходить назад до бичачого ринку з періоду ведмежого періоду, продовжує блимати довгострокові бичачі сигнали.

Дійсно, сім із восьми показників, які відстежуються на інформаційній панелі «Відновлення після біткоін-ведмедя» компанії Glassnode з аналітики криптоданих, наразі відповідають умові того, що біткойн перебуває на ранніх стадіях нового бичачого ринку.

Інформаційна панель відстежує вісім індикаторів, щоб визначити, чи біткойн торгується вище ключових моделей ціноутворення, чи зростає чи ні імпульс використання мережі, чи повертається прибутковість ринку та чи баланс біткойн-статків, деномінованих у доларах США, сприяє довгостроковим HODLers.

Коли всі вісім блимають зеленим, це історично було сильним бичачим знаком для ринку біткойнів.

Сигнали 1 і 2: біткойн вище своїх 200 DMA і реалізованої ціни

Біткойн торгується комфортно вище своїх 200 DMA та реалізованої ціни, перших двох із восьми сигналів, які відстежує Glassnode. Прорив вище цих ключових рівнів багато хто розглядає як індикатор того, що короткостроковий імпульс ціни зміщується в позитивному напрямку.

Так само, коли ціна біткойна встановлює потужний захист цих рівнів, як це було під час повторного тестування на початку цього місяця, це також розглядається як ключове технічне підтвердження того, що бичачий ринок залишається в грі.

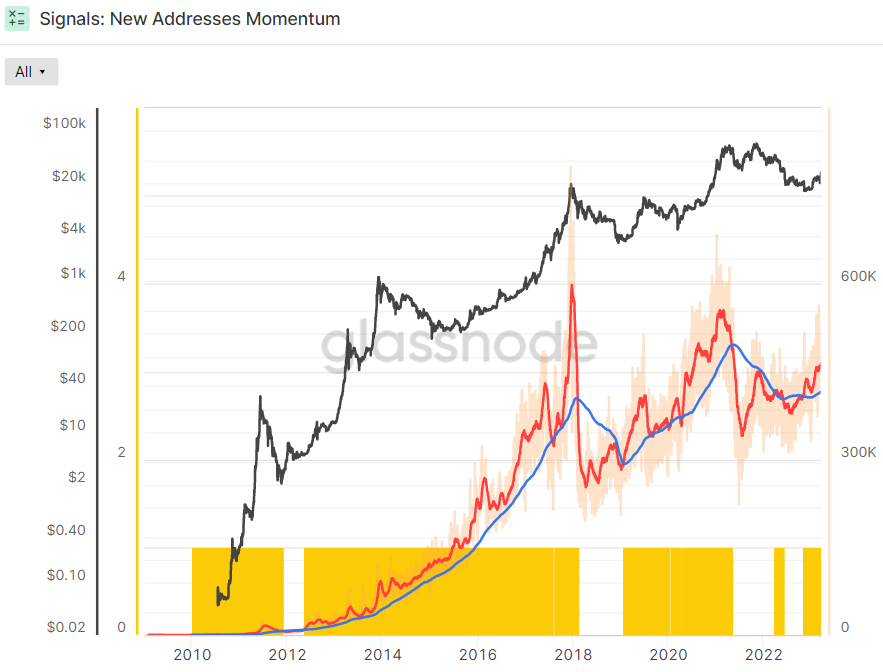

Сигнал 3: Імпульс нової адреси

30-денний SMA створення нових біткойн-адрес перевищив свій 365-денний SMA кілька місяців тому, що є ознакою того, що темпи, з якими створюються нові біткойн-гаманці, прискорюються. Це історично траплялося на початку бичачих ринків.

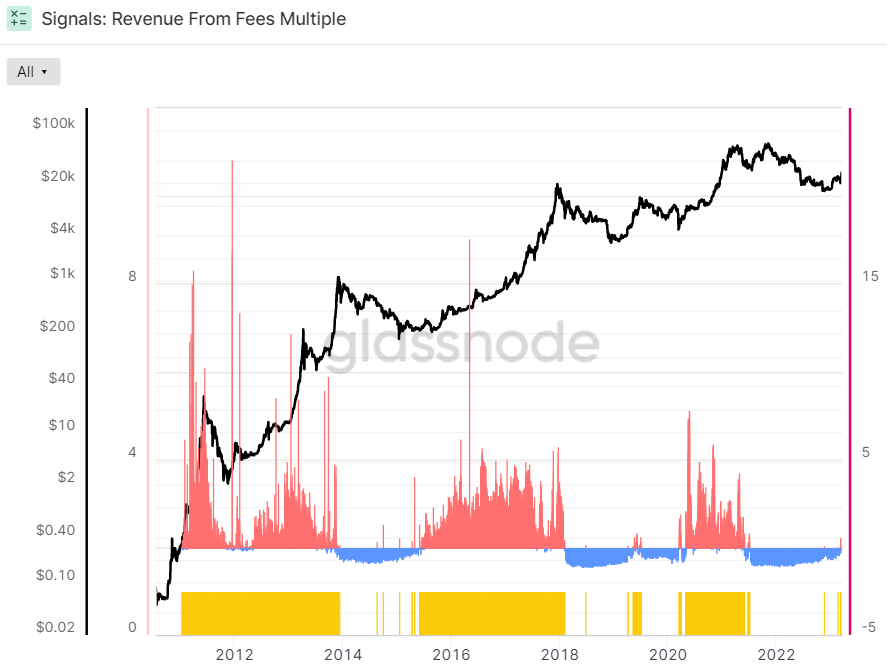

Сигнал 4: дохід від комісії

Тим часом дворічний Z-показник Revenue From Fees Multiple кілька днів тому став рішуче позитивним. Z-показник — це кількість стандартних відхилень вище або нижче середнього значення вибірки даних. У цьому випадку Z-показник Glassnode — це кількість стандартних відхилень вище або нижче середнього доходу від комісій за біткойн за останні 2 роки.

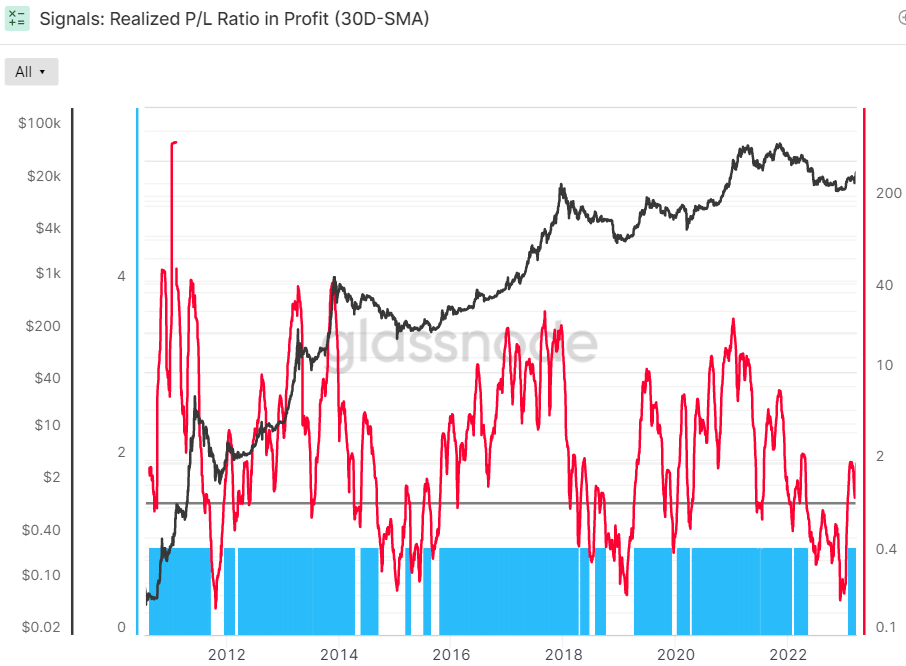

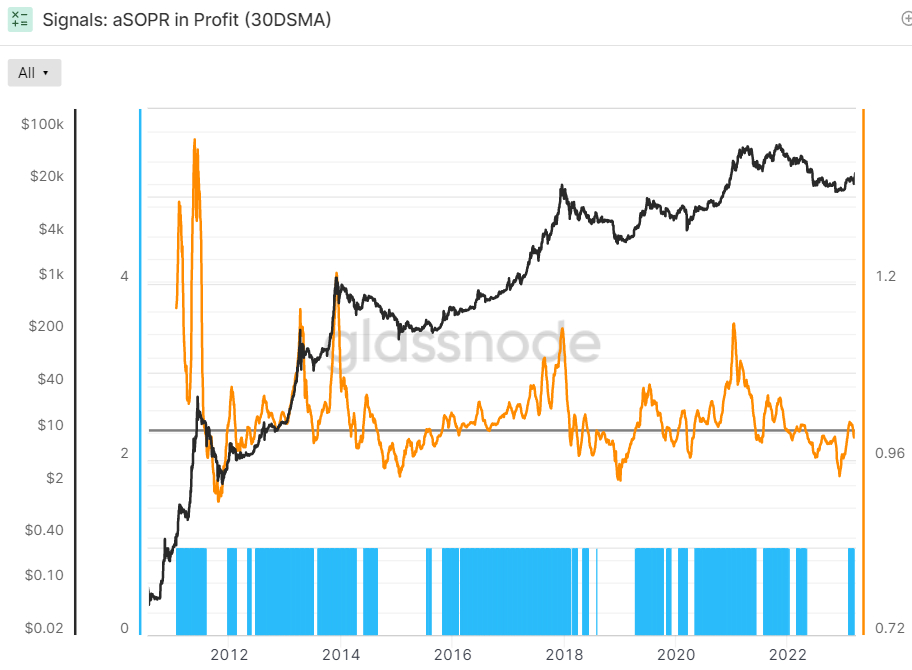

Сигнал 5 і 6: співвідношення реалізованих прибутків і витрат і aSOPR у прибутку

Переходимо до п’ятого та шостого показників, що стосуються прибутковості ринку; Відновлення ринку від попередніх місячних мінімумів допомогло зберегти 30-денне просте ковзне середнє (SMA) індикатора співвідношення реалізованих прибутків і збитків (RPLR) біткойна вище одиниці.

Коли RPLR вище одиниці, це означає, що ринок біткойнів отримує більшу частку прибутку (деномінованого в доларах США), ніж збитків. За словами Glassnode, «загалом це означає, що продавці з нереалізованими збитками виснажені, і існує більш здоровий приплив попиту, щоб поглинути отримання прибутку». Отже, цей індикатор продовжує посилати бичачий сигнал.

30-денний SMA індикатора скоригованого відношення витраченого прибутку (aSOPR) біткойна, індикатора, який відображає ступінь реалізованого прибутку та збитку для всіх монет, переміщених у ланцюжку, нещодавно опустився нижче одиниці (це означає, що він більше не надсилає позитивний сигнал). ). По суті, це означає, що в середньому за останні 30 днів ринок більше не отримує прибутку.

Однак, на тлі відновлення ціни біткойна від попередніх місячних мінімумів до нових дев’ятимісячних максимумів вище 28 000 доларів, цей індикатор незабаром має повернутися вище одиниці. Це означає, що всі вісім індикаторів Glassnode блимають зеленим. Озираючись на останні вісім років історії біткойна, можна сказати, що підвищення aSOPR вище 1 після тривалого перебування на нижчому рівні стало фантастичним сигналом для покупки.

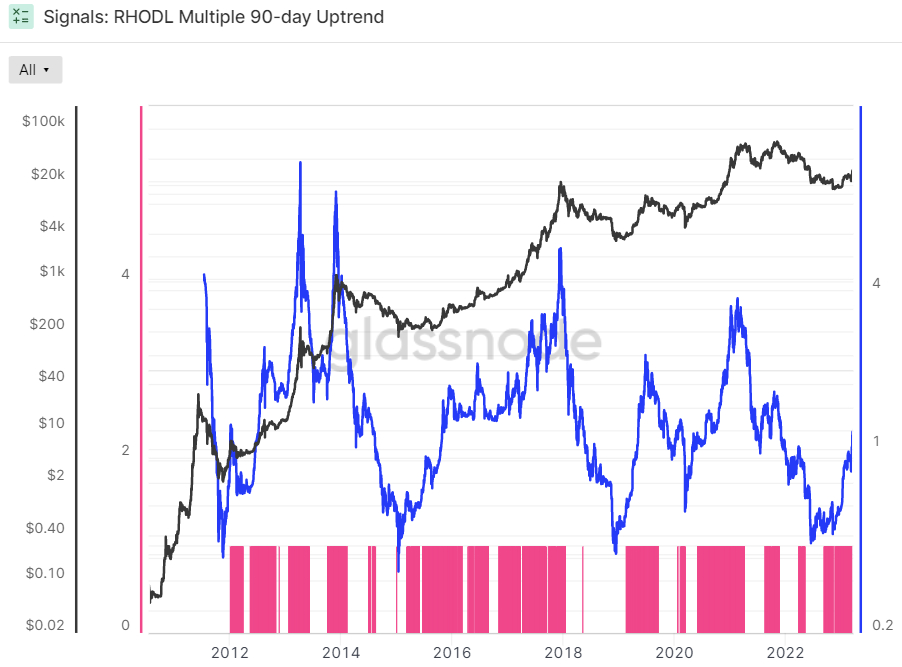

Сигнал 7 і 8: RHODL Multiple і Supply in Profit

Нарешті, є останні два індикатори, які стосуються того, чи достатньо змінився баланс капіталу в доларах США на користь HODLers, щоб сигналізувати про виснаження слабких продавців.

Коефіцієнт реалізованого HODL для біткойнів перебував у висхідному тренді протягом останніх 90 днів, що, за даними Glassnode, є ознакою зростання. Криптоаналітична фірма стверджує, що «коли RHODL Multiple переходить у висхідний тренд протягом 90-денного вікна, це вказує на те, що багатство, деноміноване в доларах США, починає повертатися до нових надходжень попиту».

Це «вказує на те, що прибуток фіксується, ринок здатний їх поглинути… (і) що довгострокові власники починають витрачати монети», — заявляє Glassnode.

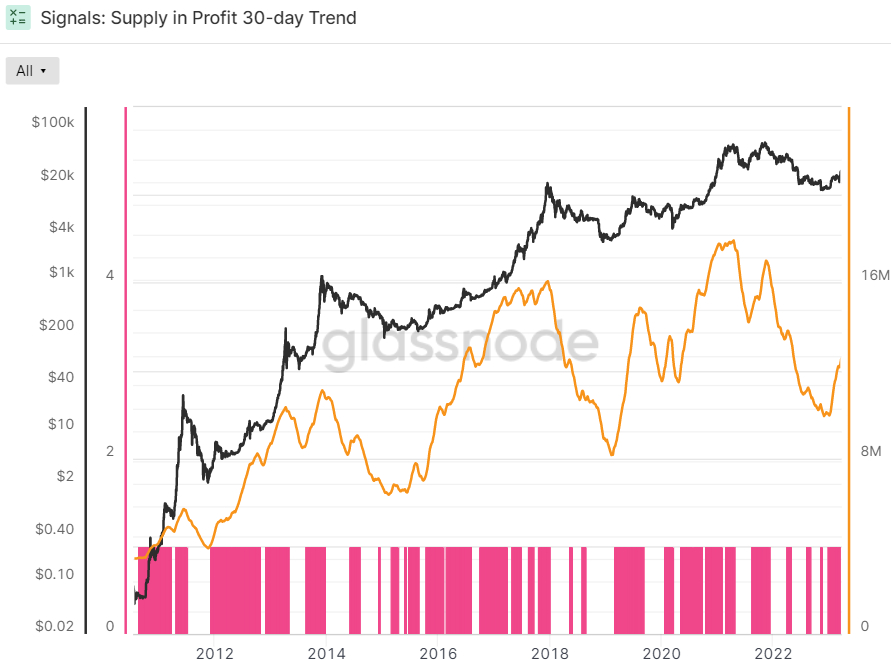

Останній індикатор Glassnode на інформаційній панелі «Відновлення після біткоін-ведмедя» полягає в тому, чи було 90-денне експоненціальне ковзне середнє (EMA) пропозиції біткойнів у прибутку у висхідному тренді протягом останніх 30 днів чи ні. Пропозиція в прибутку – це кількість біткойнів, які востаннє рухалися, коли ціни в доларах США були нижчими, ніж зараз, тобто вони були куплені за нижчою ціною, і гаманець тримає паперовий прибуток. Цей індикатор також блимає зеленим.

Куди далі для BTC?

Багато аналітиків вважають, що наступною зупинкою біткойна стане випробування рівня 30 000 доларів, але деякі висловлюють сумніви щодо здатності BTC досягти стійкого прориву вище цього рівня за відсутності нових каталізаторів підвищення.

Ці каталізатори можуть стати причиною зараження та стурбованості кризою в банківському секторі США, що може підштовхнути новий попит на біткойни. З іншого боку, якщо повідомлення ФРС дадуть ринкам підстави продовжити свої ставки на зниження процентної ставки на наступний рік, це може підняти біткойн на тлі полегшення фінансових умов.

Але навіть за відсутності цих каталізаторів триваючі позитивні тенденції в фундаментальних показниках ринку біткойнів на тлі зростаючого сприйняття та поширених наративів про те, що ведмежий ринок 2022 року давно в минулому, означають, що перспективи біткойна на решту року все ще виглядають дуже добре.