Біткоїни історичні листопадові зростання можуть не відбутися цього року, оскільки численні сигнали вказують на тривалу консолідацію, а не на висхідний імпульс.

Найбільша у світі криптовалюта провела два тижні в пастці між 106 000 і 116 000 доларів США, обтяжена постійними продажами від довгострокових власників і приглушеним інституційним попитом після різкої ліквідації в жовтні.

Тим часом драматичні зміни на глобальних ринках фінансування ускладнюють перспективи.

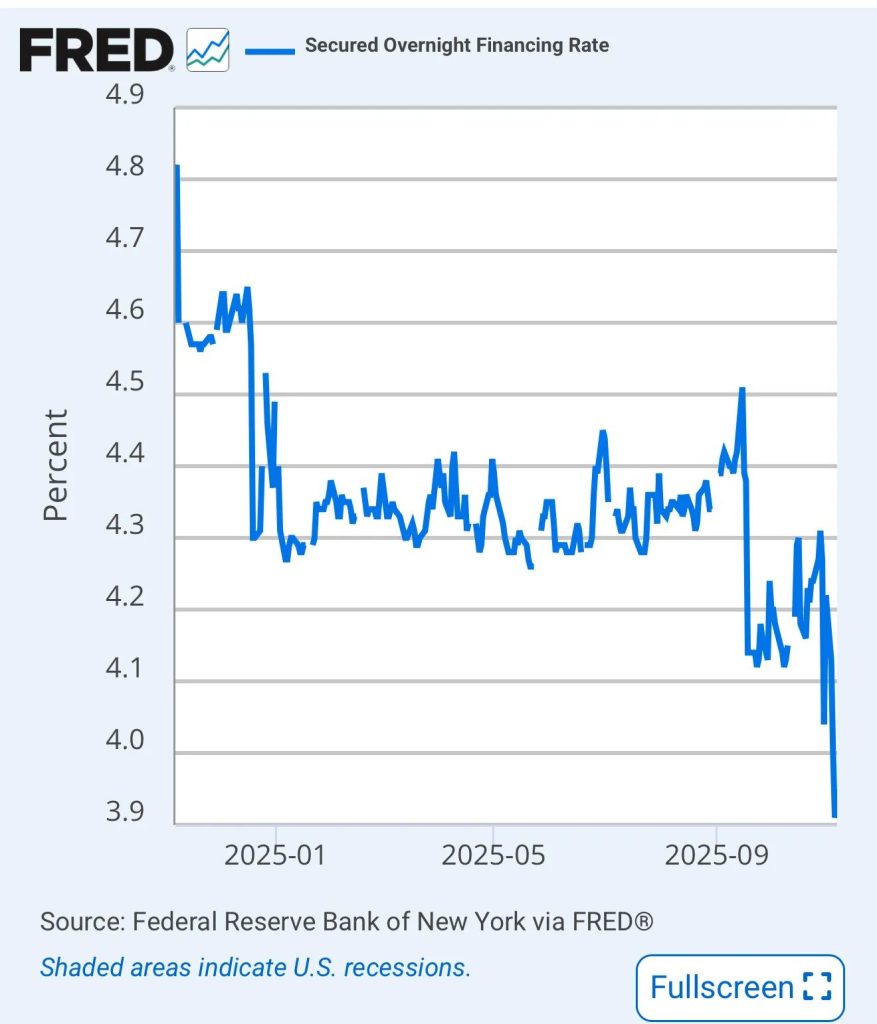

Ставка забезпеченого фінансування овернайт різко впала до 3,92% 6 листопада, найнижчого рівня за два роки, що стало падінням фінансового аналітика Шанаки Анслема. попереджає «кричить одне слово: паніка.«

Постійний розподіл впливає на прайс-екшн

Згідно з останніми даними Bitfinex аналіз ринку27 жовтня біткойн ненадовго піднявся до 116 500 доларів, а потім повернувся на 8,9% і повернувся до мінімумів.

Звіт показує, що довгострокові власники прискорили розподіл до 104 000 BTC на місяць, що є найгострішою хвилею продажів із середини липня.

«Якщо приплив ETF або новий спотовий попит не повернеться для поглинання поточного розподілу, BTC, ймовірно, залишатиметься обмеженим діапазоном, з ухилом ризику в бік повторного тестування зони $106 000–$107 000,», – написали аналітики Bitfinex у своєму звіті від 3 листопада.

Фірма попередила, що «стійкий прорив нижче цього рівня може відкрити шлях до $100 000 за BTC.«

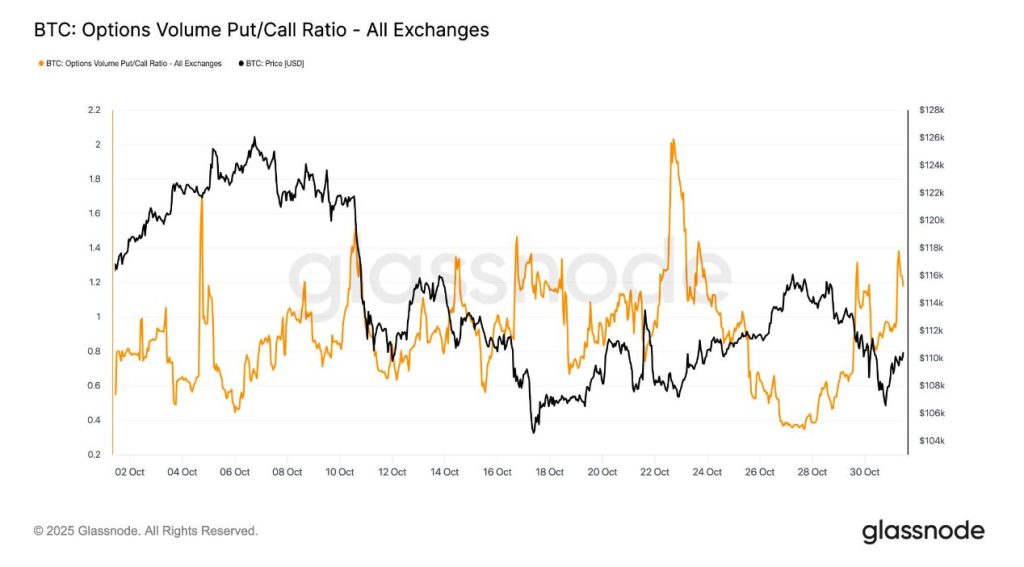

Ринки опціонів також додають до зростаючої невизначеності, оскільки неявна волатильність стабільно зменшується після події ліквідації 10 жовтня.

Співвідношення обсягів Put/Call коливалося між крайніми значеннями, оскільки трейдери чергували гонитву за підйомами та прийняття оборонних позицій, вказуючи на те, що Bitfinex описав як «широка відсутність переконання в спрямованості.«

ФРС припиняє витік балансу через проблеми з ліквідністю

Федеральна резервна система офіційно припинила перерахування балансу знизити процентні ставки на 25 базисних пунктів до 3,75-4% 29 жовтня.

Голова ФРС Джером Пауелл визнав, що «чітко з’явилися ознаки того, що ми досягли цього стандарту на грошових ринках” щодо адекватного рівня резерву.

Починаючи з 1 грудня, ФРС пролонгує всі казначейські цінні папери з терміном погашення, одночасно реінвестуючи надходження від іпотечних цінних паперів у казначейські векселі, фактично відновлюючи місячну ліквідність на 25-35 мільярдів доларів.

Пауелл описав розріз як “управління ризиками“на тлі послаблення найму та заробітної плати, але підкреслив, що майбутні рішення”не на попередньо встановленому курсі.«

Юррієн Тіммер з Fidelity зазначив що “Механізм зворотного репо ФРС (RRP) зараз вичерпано, а залишок готівки Казначейства (TGA) зріс до 1 трильйона доларів.»

Він описав це як «надійний кеш «фіскального QE», який очікує на розгортання.«

Deep Division через грудневе зниження ставки

Раніше сьогодні Нік Тіміарос з Wall Street Journal повідомили що чиновники Федеральної резервної системи є “розбиті на те, що становить більшу загрозу — постійна інфляція чи млявий ринок праці.»

Президент ФРС Канзас-Сіті Джефф Шмід не погоджувався з жовтневим скороченням, тоді як Бет Хаммак з Клівленда та Лорі Логан з Далласа публічно виступили проти подальших скорочень.

Пауелл визнав ці розбіжності, заявивши, що «люди просто мають різну толерантність до ризику, тож це призводить до людей з різними поглядами».

Тімірас зазначив, що Пауелл “так різко відкинуто всупереч очікуванням«грудневого зрізу»керувати комітетом, роз’єднаним, здавалося б, непереборними розбіжностями.«

Президент ФРС Сан-Франциско Мері Дейлі висунула очевидний аргумент, попередивши, що економіка ризикує “втрата робочих місць і зростання в цьому процесі» боротьби з інфляцією.

Вона стверджувала, що уповільнення зростання зарплат свідчить про падіння попиту на робочу силу, а не про обмеження пропозиції.

Змішані економічні сигнали Cloud Outlook

У звіті Bitfinex детально описано погіршення умов праці, зазначивши, що річне зростання заробітної плати знизилося з 4,7% на початку 2023 року до 3,7% до серпня.

Індекс споживчої впевненості Conference Board знизився до 94,6 у жовтні з 95,6 у вересні.

Дохідність казначейських облігацій суттєво знизилася з літа: 10-річні облігації впали на 51 базисний пункт з 4,5% у червні до 4% до кінця жовтня.

Аналітики Bitfinex відзначили це “відображає поєднання мінливих очікувань, включно з перспективами зниження ставок, пом’якшення економічного зростання та зростання попиту на надійну гавань.«

Біткойн залишається затиснутим між конфліктуючими силами, оскільки традиційна сила в листопаді стикається з унікальним макроекономічним фоном 2025 року.

Без стійкого інституційного попиту аналітики очікують продовження торгівлі в діапазоні до кінця місяця.

Пост Забудьте про Moonvember — аналітики кажуть, що цього місяця біткойн може торгуватися вбік вперше з’явився на Криптоновини.