Цього разу минулого тижня, Bitcoin здавалося, що він може бути на межі досягнення ключового короткострокового бичачого прориву. Найбільша у світі криптовалюта за ринковою капіталізацією сформувала бичачий короткостроковий висхідний трикутник і, здавалося, ось-ось прорветься вище ключової області 25 200-400 доларів, відкривши двері для швидкого зростання до наступної великої зони опору близько 28 000 доларів. .

Так сталося, що поєднання макроекономічних труднощів (місяць сильних даних по США та агресивних виступів ФРС, які підштовхнули дохідність і долар догори, а акції США знизилися) і занепокоєння законодавства США на тлі посилення репресій на криптовалюту стримали биків. Bitcoin минулого тижня впав приблизно на 3,0%, а цього тижня вже трохи більше ніж на 1,5%.

На нинішньому рівні в 23 000 доларів США, Bitcoin знаходиться приблизно в середині лютневого діапазону від 21 400 до 25 300 доларів США. І трейдери/інвестори, схоже, роблять ставку на те, що обмежені діапазоном умови виникнуть протягом деякого часу. Принаймні, це повідомлення Bitcoin ринки опціонів надсилають.

Очікування волатильності біткойна впали після того, як він не досяг 25 тисяч доларів

За даними The Block, Deribit’s Bitcoin Індекс волатильності (DVOL) різко впав протягом останнього тижня, мабуть, як прямий результат останньої нездатності біткойна пробити вище 25 000 доларів США, що, ймовірно, призвело б до значної (швидше за все, бичачої) короткострокової волатильності. Востаннє DVOL був на рівні 50, порівняно з 60 цього разу минулого тижня. Це ненабагато вище рекордно низьких значень, зафіксованих у січні — 42, якраз перед тим, як криптовалютне ралі 2023 року справді почалося.

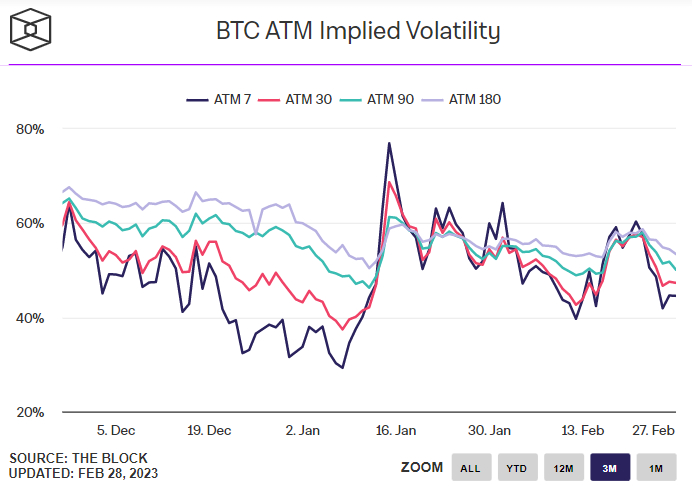

Окремо передбачувана волатильність відповідно до ціноутворення опціонів At-The-Money (ATM) також різко впала, причому очікування короткострокової волатильності зазнали найбільшого зниження. Згідно з даними, представленими The Block, 7-денна передбачувана волатильність біткойна минулого разу становила 44,55% проти 60,33% цього разу минулого тижня. 30, 60 і 180-денна передбачувана волатильність також різко впала до 47%, 50% і 53,5% з 57%, 58% і 58% відповідно минулого тижня.

Змішані ринки опціонів щодо прогнозу цін BTC

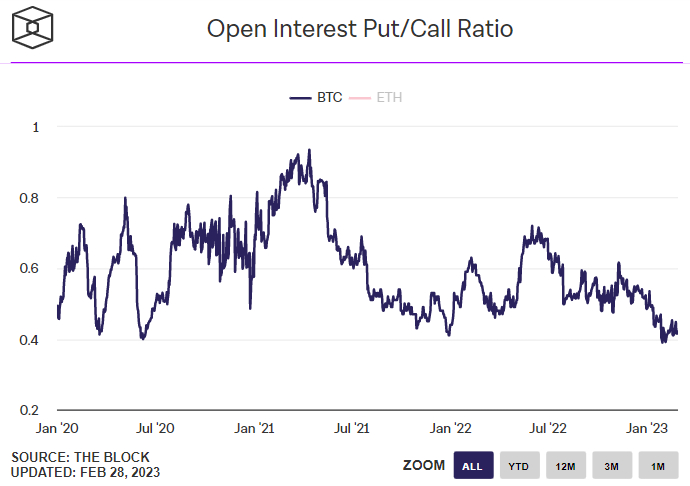

З точки зору того, що ринки опціонів говорять про перспективи біткойна, картина неоднозначна. З одного боку, співвідношення між опціонами «Пут» і зазвичай «бичачими» опціонами «Пут» на відкриті відсотки впевнено на користь останньої групи, і майже в рекордному ступені. Згідно з даними, наданими The Block, востаннє співвідношення відкритих інтересів пут/колл становило 0,42, що трохи вище рекордно низького рівня, досягнутого на початку цього місяця в 0,39.

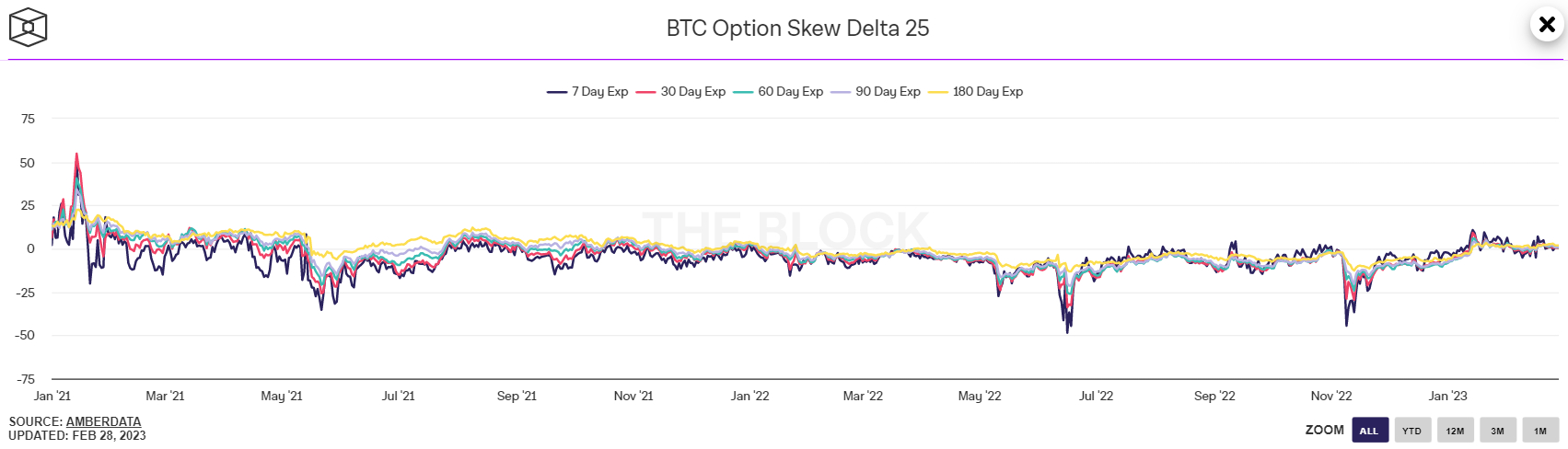

З іншого боку, біткойн 25% Delta Skew для опціонів, термін дії яких закінчується через 7, 30, 60, 90 і 180 днів, близький до нуля, що означає нейтральне упередження позиціонування. Перекіс дельта-опціонів у 25% є загальноприйнятим показником ступеня, до якого трейдерські служби завищують або занижують ціну для захисту від опціонів пут і колл, які вони продають інвесторам.

Опціони пут дають інвестору право, але не зобов’язання продати актив за заздалегідь визначеною ціною, тоді як опціон колл дає інвестору право, але не зобов’язання купити актив за заздалегідь визначеною ціною. Перекіс дельта-опціонів на 25% вище 0 свідчить про те, що контори стягують більше за еквівалентні опціони колл порівняно з опціонами пут. Це означає, що існує вищий попит на колл порівняно з путами, що можна інтерпретувати як позитивний знак, оскільки інвестори більше прагнуть забезпечити захист від зростання цін (або зробити ставку на нього).